Strategie & Ausblick

Konzernstrategie

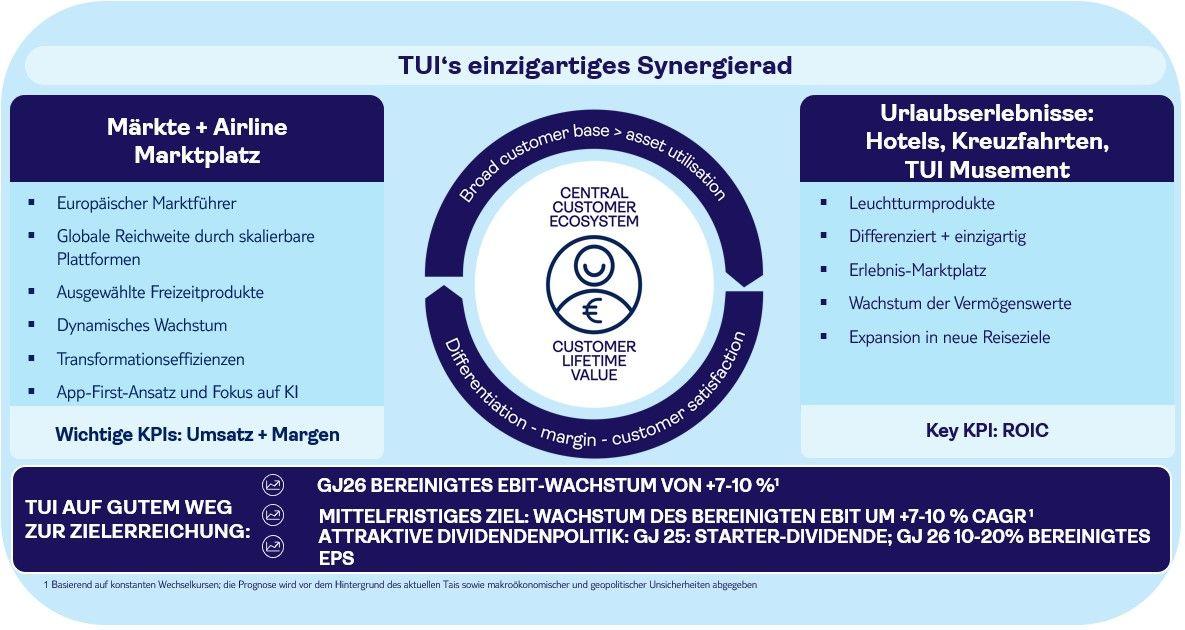

Mit unserem einzigartigen und integrierten Geschäftsmodell höheres Wachstum und Shareholder Value vorantreiben

Strategische Prioritäten

Unser einzigartiges Geschäftsmodell fokussiert sich auf Integration und Differenzierung in den Bereichen Urlaubserlebnisse und Märkte + Airline. Unsere Strategie ist in ein zentrales Kunden-Ecosystem eingebettet und wird durch unsere Nachhaltigkeitsagenda und unsere Mitarbeitenden getragen. Wir beschleunigen unser profitables Wachstum durch die Maximierung des Customer Lifetime Value und der Nutzung von Synergien durch unser Vertriebs-Powerhouse Märkte + Airline, um herausragende Ergebnisse im Bereich Urlaubserlebnisse zu erzielen. Wir transformieren TUI zu einem skalierbaren, plattformbasierten globalen Marktplatz für kuratierte Freizeitangebote und bieten durch integrierte Marken mehr Produkte für mehr Kunden an. Wir steigern die Flexibilität und Kosteneffizienz des Unternehmens bei einer höheren Markteinführungsgeschwindigkeit und schaffen zusätzlichen Shareholder Value.

Unser nächster Schritt bei der Entwicklung neuer vertikal integrierter Destinationscluster bestand in der Unterzeichnung einer strategischen Partnerschaftsvereinbarung mit der Tourismus-Entwicklungsgesellschaft OMRAN Group des Sultanats Oman, um den Oman als führende ganzjährige Sun & Beach-Destination zu positionieren. Im Mittelpunkt der langfristig angelegten Partnerschaft steht der Bau und Betrieb eines ersten Clusters von fünf neuen Hotels in Salalah unter führenden TUI-Hotelmarken, das bereits im Winter 2028 Gäste empfangen soll. Der Oman wird Grundstücke und Kapital in ein Joint Venture einbringen (OMRAN 45 %, TUI 45 %, privater Investor 10 %), während TUI sein Know-how in den Bereichen Hotelbetrieb, Reisevertrieb, Airlines und Erlebnisse einbringt und durch sein vertikal integriertes Modell eine durchgängige Rentabilität fördert. OMRAN soll außerdem mit 1,4 % strategischer Aktionär von TUI werden und neu ausgegebene Aktien zu einem Preis von 9,50 € pro Aktie mit einer Sperrfrist von drei Jahren erwerben. Im Gegenzug erhält TUI seinen 45-prozentigen Anteil an dem Joint Venture als Sacheinlage, ohne dass eine Bareinlage erforderlich ist.

50-60 Mio. € im GJ26 hinzukommen werden.

Unsere Strategie globaler Plattformen transformiert TUI durch einen modularen, schichtweisen-Ansatz (Beschaffung, Produktion, Vertrieb) von einem lokalen Unternehmen zu einem integrierten globalen Unternehmen, beschleunigt die Umsetzung und stellt zugleich sicher, dass wir KI-bereit sind. Ein Beispiel dafür ist unsere vor Kurzem eingegangene Partnerschaft mit Mindtrip. Kunden können nun mithilfe von KI-Reisebausteine wie ein Paket an einem Ort über die Schaltfläche „Book with TUI” planen und nahtlos buchen und profitieren gleichzeitig von der zusätzlichen Sicherheit, die TUI mit seinem umfassenden Krisen-Support und Reiseschutz für Pauschalreisen bietet.

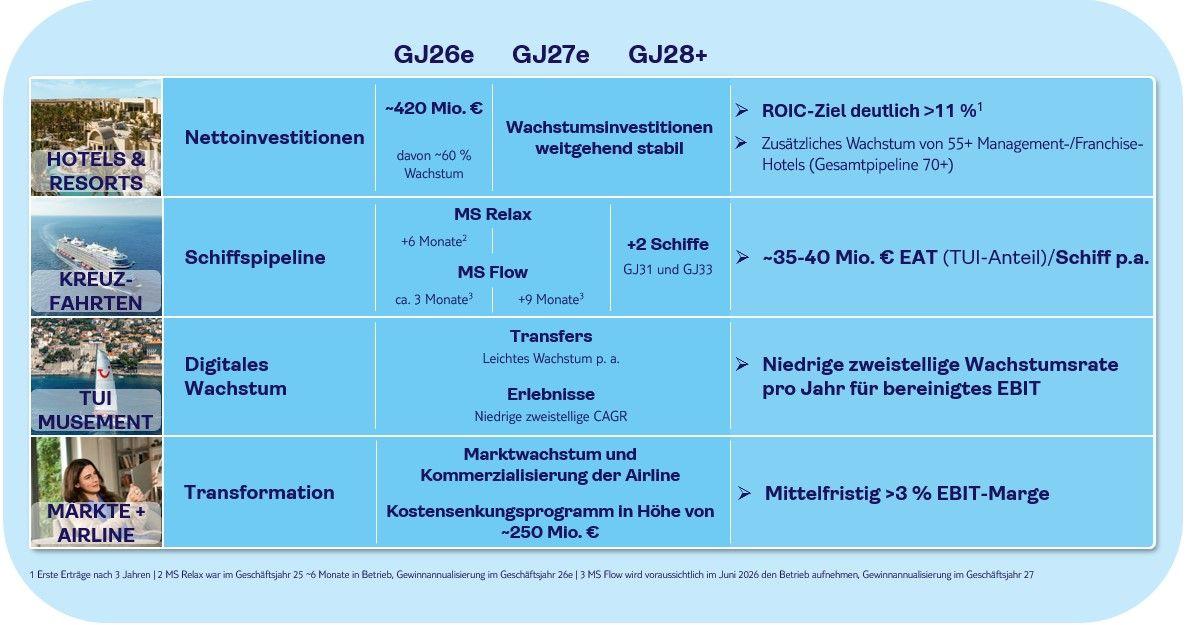

Rahmenwerk der Kapitalallokation

Wir verpflichten uns weiterhin zu unserem Rahmenwerk für die Kapitalallokation. Wir setzen weiterhin auf profitables Wachstum und die Verbesserung des Cashflows durch organisches Wachstum, disziplinierte Investitionen und Portfoliooptimierung. Unsere disziplinierte Investmentstrategie für das GJ26e beinhaltet Nettoinvestitionen von 860 Mio. € bis 900 Mio. €. Über 60 % der Investitionen im Segment Hotels & Resorts fließen in Wachstum, insbesondere in RIU und Robinson, und werden durch die vertikale Integration vorangetrieben. Durch die Modernisierung unserer Flotte mit B737 MAX-Flugzeugen stärken wir unsere Wettbewerbsfähigkeit im Bereich Märkte + Airline. Daneben sind Investitionen im Segment Kreuzfahrten (Marella Cruises), in IT und weitere strategische Bereiche geplant. Wir erwarten, dass die Investitionen im GJ27 in etwa auf dem Niveau des GJ26e liegen werden, vorbehaltlich der Auslieferung und Finanzierung der Boeing-Flugzeuge.

Wir streben eine weitere Stärkung unserer Bilanzstruktur an und wollen mittelfristig unseren Nettoverschuldungsgrad auf unter 0,5x senken.

Im GJ25 honorierten die Rating-Agenturen S&P und Moody’s unsere starke operative Leistung und die signifikanten Fortschritte bei der Stärkung des Finanzprofils durch Hochstufungen ihrer Ratings in den Bereich BB/Ba. Damit haben wir unser mittelfristiges Ziel bereits erreicht. S&P hob das TUI-Rating auf BB- an, während Moody’s das Rating auf Ba3 anhob. Fitch gab ein erstmaliges Rating von BB ab. Alle drei Ratings enthielten einen stabilen Ausblick.

Neue Dividendenpolitik

Gemäß unserer Ankündigung im Dezember letzten Jahres und angesichts unserer erheblichen operativen Fortschritte und signifikanten Verbesserungen unseres Finanzprofils, einschließlich der vollständigen Rückzahlung der deutschen Staatshilfen, freuen wir uns, unsere neue Dividendenstrategie bekanntgeben zu können.

Die Rückkehr zu finanzieller Stärke ermöglicht uns, unseren Aktionären eine attraktiven Ausschüttung zu bieten und gleichzeitig die erforderliche operative Flexibilität zu wahren, um Wachstumschancen zu nutzen und den Verschuldungsgrad weiter zu verbessern. Diese Strategie stellt einen nachhaltigen, langfristigen Ansatz dar, der sorgfältig auf die Struktur der TUI Group, das Cashflow-Profil und die Erwartungen der Aktionäre abgestimmt ist.

Der ausgewogene Ansatz zeigt unser Vertrauen in das Unternehmen und unser Engagement für die Schaffung eines nachhaltigen Werts für alle Stakeholder. Er markiert unsere Transformation zu einem resilienteren, profitableren und aktionärsorientierten Unternehmen.

GJ26 Prognose

- Wir erwarten ein Umsatzwachstum von +2-4 % (GJ25: 24.179 Mio. €)

- Wir erwarten einen Anstieg des bereinigten EBIT um +7-10 %, basierend auf den Erwartungen für den Sommer 2026 (GJ25: 1.413 Mio. €)

Mittelfristige Ziele

Wir verfolgen eine klare Strategie zur Beschleunigung des profitablen Wachstums, indem wir den Customer Lifetime Value maximieren und Synergien zwischen unseren beiden Geschäftsbereichen nutzen. Unser Fokus liegt auf der Steigerung der Flexibilität und Kosteneffizienz des Unternehmens sowie der Markteinführungsgeschwindigkeit, mit dem Ziel zusätzlichen Shareholder Value zu schaffen. Wir sind gut positioniert, unsere Mittelfristigen Zielsetzungen wie folgt zu erfüllen:

- Steigerung des bereinigten EBIT um eine jährliche durchschnittliche Wachstumsrate von ca. 7-10 % (Compound Annual Growth Rate/CAGR)

- Angestrebter Nettoverschuldungsgrad3 von unter 0,5x

- Ab dem GJ26 soll eine Dividendenausschüttung von 10-20 % des bereinigten Ergebnisses je Aktie1 erfolgen

Nachhaltigkeit (ESG)

Als branchenführender Konzern wollen wir den Standard für Nachhaltigkeit im Markt setzen.

Unsere kurzfristigen Zielsetzungen stimmen mit den Zielen des Pariser Klimaschutzabkommens überein:

- Bis 2030 wollen wir im Vergleich zum Basisjahr 2019 die CO2-Emissionen pro Passagierkilometer bei TUI Airline um 24 % senken (CO2e/Pkm)4,

- die Emissionen unserer Kreuzfahrtgesellschaften um 27,5 % reduzieren (tCO2e)5

- und die Emissionen unserer Hotels um 46,2 % (tCO2e)5 senken.

Diese Ziele werden von der Science Based Targets Initiative (SBTi) validiert, wodurch sichergestellt wird, dass sie den aktuellen Erkenntnissen der Klimawissenschaft entsprechen. Im GJ25 übertrafen wir unsere Ziele in allen drei Segmenten mit einer Reduzierung gegenüber dem Basisjahr 2019 von -7,8 % (-0,9 % Pkt. besser als GJ25-Ziel) im Bereich Airline, -5,5 % (-2,5 % Pkt. besser als GJ25-Ziel) im Segment Kreuzfahrten und -17,5 % (-2,5 % Pkt. besser als GJ25-Ziel) im Segment Hotels & Resorts, was unser Engagement für messbare Klimaschutzmaßnahmen widerspiegelt. Auf Basis dieser Fortschritte ist es unser Ziel, bis spätestens 2050 in allen Betrieben und in unserer Lieferkette Netto-Null-Emissionen zu erreichen sowie zu einem Unternehmen der Kreislaufwirtschaft zu werden.

Vertikale Integration fördert Wachstum und Kundenzufriedenheit: Starkes und widerstandsfähiges HEX-Geschäft dank M+A-Marktplatz