1. Begriffsbestimmungen und Elemente des internen Kontroll- und des Risikomanagementsystems im TUI Konzern

Das interne Kontrollsystem der TUI Group umfasst alle Grundsätze, Verfahren und Maßnahmen zur Sicherung der Wirksamkeit, Wirtschaftlichkeit und Ordnungsmäßigkeit der Rechnungslegung sowie zur Sicherung der Einhaltung der maßgeblichen rechtlichen Vorschriften.

Das international anerkannte Rahmenwerk COSO (Committee of Sponsoring Organizations of the Treadway Commission) bildet die konzeptionelle Grundlage für das interne Kontrollsystem der TUI Group, das aus dem internen Steuerungs- und dem internen Überwachungssystem besteht. Der Vorstand der TUI AG hat im Rahmen seiner Organfunktion zur Führung der Geschäfte spezifische Konzernfunktionen als Verantwortliche des internen Steuerungssystems im TUI Konzern benannt.

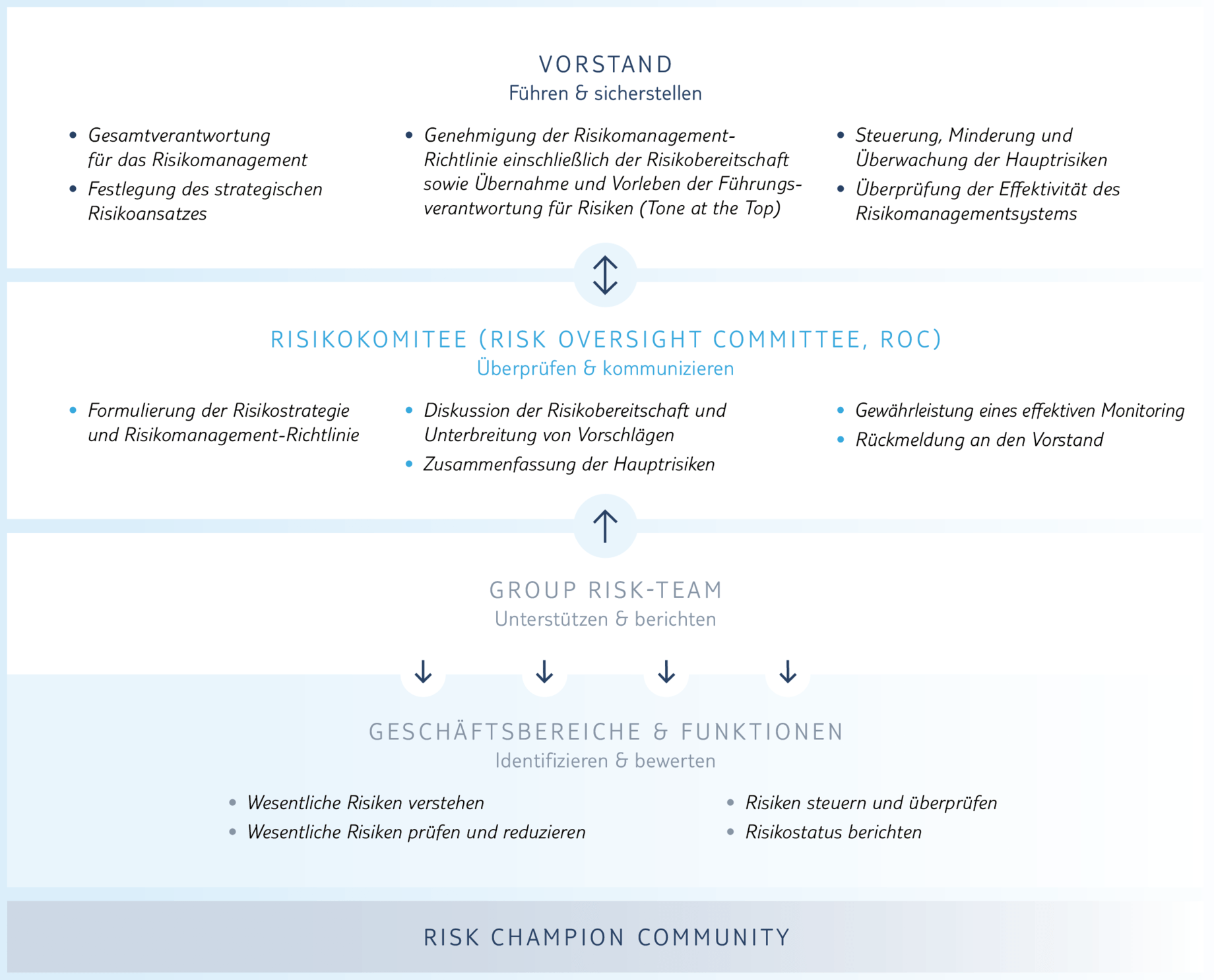

Prozessintegrierte und prozessunabhängige Überwachungsmaßnahmen bilden die Elemente des internen Überwachungssystems im TUI Konzern. Neben manuellen Prozesskontrollen – wie beispielsweise dem 4-Augen-Prinzip – sind auch die automatisierten IT-Prozess-Kontrollen ein wesentlicher Teil der prozessintegrierten Maßnahmen. Weiterhin werden durch Gremien, wie z. B. durch den Risikoüberwachungsausschuss der TUI AG (ROC), sowie durch spezifische Konzernfunktionen prozessintegrierte Überwachungen sichergestellt.

Der Aufsichtsrat der TUI AG, hier insbesondere der Prüfungsausschuss, und die Konzernrevision der TUI AG sind mit prozessunabhängigen Prüfungstätigkeiten in das interne Überwachungssystem im TUI Konzern eingebunden. Auf Grundlage des § 107 Abs. 3 AktG befasst sich der Prüfungsausschuss der TUI AG vor allem mit der Abschlussprüfung, der Überwachung des Rechnungslegungsprozesses und der Wirksamkeit des internen Kontroll- und des Risikomanagementsystems. Im Bericht des Prüfungsausschusses der TUI AG werden die Aussagefähigkeit der Finanzberichterstattung und die Überwachung des Rechnungslegungsprozesses sowie die Wirksamkeit des internen Kontroll- und Risikomanagementsystems erläutert.

Der Konzernabschlussprüfer gewinnt Einblick in das Kontrollumfeld des TUI Konzerns. Insbesondere die Prüfung der Konzernabschlüsse durch den Konzernabschlussprüfer bzw. die Prüfung der einbezogenen Einzelabschlüsse der Konzerngesellschaften bilden eine wesentliche prozessunabhängige Überwachungsmaßnahme im Hinblick auf den Konzernrechnungslegungsprozess.

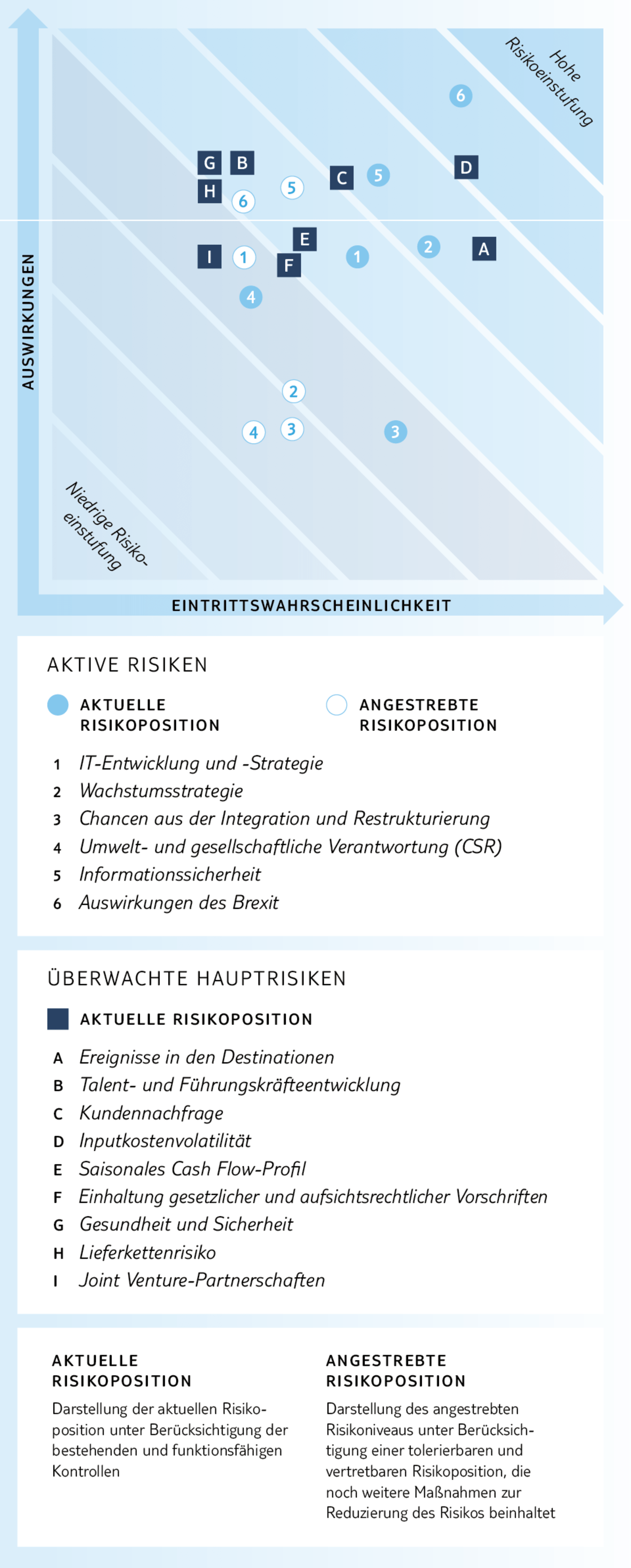

Das Risikomanagementsystem, das als Enterprise Risk Management-System (ERM-System) als Bestandteil des internen Kontrollsystems eingeführt wurde, ist mit Bezug auf die Konzernrechnungslegung auch auf das Risiko der Falschaussage in der Konzernbuchführung sowie in der externen Berichterstattung ausgerichtet. Im TUI Konzern umfasst das Risikomanagementsystem neben dem operativen Risikomanagement, das auch den Risikotransfer auf Versicherungsgesellschaften durch die Absicherung von Schadens- oder Haftungsrisiken sowie den Abschluss geeigneter Sicherungsgeschäfte zur Begrenzung von Fremdwährungs- und Rohstoffpreisrisiken beinhaltet, konzernweit auch die systematische Risikofrüherkennung, -steuerung und -überwachung. Weitere Erläuterungen zum Risikomanagementsystem werden im Abschnitt „Risiko-Governance“ dieses Risikoberichts erteilt.

2. Einsatz von IT-Systemen

Die Erfassung buchhalterischer Vorgänge erfolgt in den Einzelabschlüssen der TUI AG und der Tochterunternehmen der TUI AG im Wesentlichen durch lokale Buchhaltungssysteme der Hersteller SAP und Oracle. Zur Aufstellung des Konzernabschlusses der TUI AG werden durch die Tochterunternehmen die jeweiligen Einzelabschlüsse durch weitere Informationen zu standardisierten Berichtspaketen ergänzt, die dann durch sämtliche Konzernunternehmen in das Berichtssystem Oracle Hyperion Financial Management 11.1.2.4 (HFM) eingestellt werden. HFM wird dabei konzernweit als einheitliches Berichts- und Konsolidierungssystem eingesetzt, sodass keine weiteren Schnittstellen zur Erstellung des Konzernabschlusses vorhanden sind.

In HFM werden sämtliche Konsolidierungsvorgänge zur Erstellung des Konzernabschlusses der TUI AG, wie z. B. die Kapitalkonsolidierung, die Vermögens- und Schuldenkonsolidierung oder die Aufwands- und Ertragskonsolidierung einschließlich der Equity-Bewertung, generiert und vollständig dokumentiert. Nahezu alle Bestandteile des Konzernabschlusses der TUI AG einschließlich der Anhangangaben werden aus dem Konsolidierungssystem HFM entwickelt und validiert. HFM stellt auch diverse Module für Auswertungszwecke zur Verfügung, um ergänzende Informationen zur Erläuterung des Konzernabschlusses der TUI AG aufzubereiten.

Der in das Berichts- und Konsolidierungssystem HFM integrierte Workflow-Prozess stellt sicher, dass nach der Erfassung der Datenpakete durch die Berichtsgesellschaften das System gesperrt wird, um weitere Änderungen zu verhindern. Dies sichert die Datenintegrität innerhalb des Systems und erleichtert die Identifizierung etwaiger weiterer notwendiger Änderungen der Berichtspakete. Dieser Workflow-Prozess wurde von der Konzernrevision seit Einführung des Systems mehrfach überprüft und validiert.

Durch den Konzernabschlussprüfer der TUI AG werden aus den im Berichts- und Konsolidierungssystem HFM durch die Konzerngesellschaften erfassten Formularabschlüssen nach eigenem Ermessen bestimmte Formularabschlüsse ausgewählt, die dann für Zwecke der Konzernabschlussprüfung geprüft werden.

3. Spezifische (konzern-)rechnungslegungsbezogene Risiken

Spezifische (konzern-)rechnungslegungsbezogene Risiken können z. B. aus ungewöhnlichen oder komplexen Geschäften, insbesondere zeitkritisch zum Ende des Geschäftsjahres, entstehen. Weiterhin sind Geschäftsvorfälle, die nicht routinemäßig verarbeitet werden, mit einem besonderen Risiko behaftet. Aus den Mitarbeitern notwendigerweise eingeräumten Ermessensspielräumen bei Ansatz und Bewertung von Vermögensgegenständen und Schulden können weitere (konzern-)rechnungslegungsbezogene Risiken resultieren. Auch aus der Auslagerung und Übertragung von rechnungslegungsspezifischen Aufgaben auf Servicegesellschaften können sich spezifische Risiken ergeben. Rechnungslegungsbezogene Risiken aus derivativen Finanzinstrumenten werden im Anhang zum Konzernabschluss erläutert.

4. Wesentliche Regelungs- und Kontrollaktivitäten zur Sicherstellung der Ordnungsmäßigkeit und Verlässlichkeit der (Konzern-)Rechnungslegung

Die auf die Ordnungsmäßigkeit und Verlässlichkeit der (Konzern-)rechnungslegung ausgerichteten Maßnahmen des internen Kontrollsystems stellen sicher, dass Geschäftsvorfälle in Übereinstimmung mit den gesetzlichen und satzungsmäßigen Vorschriften vollständig und zeitnah erfasst werden. Weiterhin ist gewährleistet, dass Vermögensgegenstände und Schulden im Jahres- und Konzernabschluss zutreffend angesetzt, bewertet und ausgewiesen werden. Die Regelungsaktivitäten stellen ebenfalls sicher, dass durch die Buchungsunterlagen verlässliche und nachvollziehbare Informationen zur Verfügung gestellt werden.

Die Kontrollaktivitäten zur Sicherstellung der Ordnungsmäßigkeit und Verlässlichkeit der Rechnungslegung umfassen beispielhaft die Analyse von Sachverhalten und Entwicklungen anhand spezifischer Kennzahlen. Die Trennung von Verwaltungs-, Ausführungs-, Abrechnungs- und Genehmigungsfunktionen und deren Wahrnehmung durch verschiedene Personen reduziert die Möglichkeit doloser Handlungen. Die organisatorischen Maßnahmen sind auch darauf ausgerichtet, unternehmens- oder konzernweite Umstrukturierungen oder Veränderungen in der Geschäftstätigkeit einzelner Geschäftsbereiche zeitnah und sachgerecht in der (Konzern-)rechnungslegung zu erfassen. Weiterhin ist beispielsweise sichergestellt, dass bei Veränderungen in den eingesetzten IT-Systemen der zugrunde liegenden Buchführungen in den Konzerngesellschaften eine periodengerechte und vollständige Erfassung buchhalterischer Vorgänge erfolgt. Das interne Kontrollsystem gewährleistet auch die Abbildung von Veränderungen im wirtschaftlichen oder rechtlichen Umfeld des TUI Konzerns und stellt die Anwendung neuer oder geänderter gesetzlicher Vorschriften zur (Konzern-)rechnungslegung sicher.

Die Bilanzierungsvorschriften im TUI Konzern regeln zusammen mit den Vorschriften zur Rechnungslegung nach den International Financial Reporting Standards (IFRS) die einheitlichen Bilanzierungs- und Bewertungsgrundsätze für die in den TUI Konzernabschluss einbezogenen inländischen und ausländischen Unternehmen. Sie beinhalten neben allgemeinen Bilanzierungsgrundsätzen und -methoden vor allem Regelungen zu Bilanz, Gewinn- und Verlustrechnung, Anhang, Lagebericht und Kapitalflussrechnung.

Die TUI Bilanzierungsvorschriften regeln auch konkrete formale Anforderungen an den Konzernabschluss. Neben der Festlegung des Konsolidierungskreises sind auch die durch die Konzerngesellschaften im Konzernberichtssystem HFM monatlich, quartalsweise oder jährlich zu berichtenden Inhalte im Detail festgelegt. Die TUI Bilanzierungsvorschriften enthalten weiterhin z. B. konkrete Vorgaben zur Abbildung, Abstimmung und Abwicklung von Transaktionen zwischen verbundenen Unternehmen und zur Ermittlung des beizulegenden Werts von Vermögenswerten, insbesondere Geschäfts- oder Firmenwerten. Auf Konzernebene umfassen die spezifischen Kontrollaktivitäten zur Sicherstellung der Ordnungsmäßigkeit und Verlässlichkeit der (Konzern-)rechnungslegung die Analyse und gegebenenfalls die Korrektur der durch die Konzerngesellschaften vorgelegten Einzelabschlüsse unter Beachtung der von den Abschlussprüfern erstellten Berichte und der hierzu mit dem Abschlussprüfer und dem lokalen Management geführten Abschlussbesprechungen. Gegebenenfalls darüber hinausgehende notwendige inhaltliche Anpassungen können, systemseitig abgegrenzt, von einer der nachgelagerten Instanzen vorgenommen werden. Durch die bereits systemtechnisch im Berichts- und Konsolidierungssystem HFM festgelegten Kontrollmechanismen wird das Risiko der Verarbeitung formal fehlerhafter Abschlüsse reduziert. Bestimmte Parameter werden zentral auf Konzernebene festgelegt und müssen von den Tochtergesellschaften angewendet werden. Dies betrifft u. a. auch die zentrale Festlegung der Parameter für die Bewertung von Pensions- oder sonstigen Rückstellungen sowie die Zinssätze für die Bewertung bestimmter Vermögenswerte im Rahmen von Cash Flow-Modellen. Mit der zentralen Durchführung von Werthaltigkeitstests für Geschäfts- oder Firmenwerte wird die Anwendung einheitlicher und standardisierter Bewertungskriterien im Konzernabschluss sichergestellt.

5. Einschränkende Hinweise

Das interne Kontroll- und Risikomanagementsystem ermöglicht durch die im TUI Konzern festgelegten Organisations-, Kontroll- und Überwachungsstrukturen die vollständige Erfassung, Aufbereitung und Würdigung von unternehmensbezogenen Sachverhalten sowie deren sachgerechte Darstellung in der (Konzern-)rechnungslegung.

Insbesondere persönliche Ermessensentscheidungen, fehlerbehaftete Kontrollen, kriminelle Handlungen oder sonstige Umstände können allerdings der Natur der Sache nach nicht ausgeschlossen werden und führen dann zur eingeschränkten Wirksamkeit und Verlässlichkeit des eingesetzten internen Kontroll- und des Risikomanagementsystems, sodass auch die konzernweite Anwendung der eingesetzten Systeme nicht die absolute Sicherheit hinsichtlich der richtigen, vollständigen und zeitnahen Erfassung von Sachverhalten in der (Konzern-)rechnungslegung gewährleisten kann.

Die getroffenen Aussagen beziehen sich nur auf die TUI AG und die nach IFRS 10 in den Konzernabschluss der TUI AG einbezogenen Tochterunternehmen.

Belgien

Belgien